Thema Landbouwvrijstelling: 6-herinvesteringsreserve

De landbouwvrijstelling. Geliefd en gehaat. In onze rentmeesterspraktijk merken we dat hierover vragen leven. Zoveel uiteenlopende vragen, dat deze niet allemaal in één blog te behandelen zijn. Daarom hebben wij ervoor gekozen een reeks van artikelen over het thema Landbouwvrijstelling te maken. In elk artikel komt een ander deelonderwerp aan bod.

Dit is deel 6: landbouwvrijstelling en herinvesteringsreserve.

In deze bijdrage staan de volgende vragen centraal:

- wat is een herinvesteringsreserve?

- wat is de verhouding tot de landbouwvrijstelling?

Uit gesprekken met opdrachtgevers voor wie een taxatie van een agrarisch object plaatsvindt, blijkt geregeld dat op dat object een fiscale claim rust. Die claim heeft nog niet direct effect op de waardering, maar die claim heeft wel effect op wat die verkopende agrariër “netto” overhoudt.

In een eerder artikel in deze reeks is al ingegaan op wat een fiscale claim is.

De herinvesteringsreserve (HIR) is een dergelijke claim.

Ik merk nadrukkelijk op dat over de herinvesteringsreserve in combinatie met landbouw en landbouwgrond veel te vertellen is. Vooral in situaties van verkoop vanwege overheidsingrijpen vraagt dit thema bijzondere aandacht en begeleiding. Het inschakelen van een accountant/fiscalist raden wij ten zeerste aan.

Als landbouwgrond wordt verkocht voor een hogere waarde (de WEV) dan de agrarische waarde (WEVAB) is de landbouwvrijstelling niet van toepassing op het deel van de koopsom boven de WEVAB. Voor het gedeelte van de opbrengst dat boven de WEVAB ligt is mogelijk1 de herinvesteringsreserve van toepassing.

In de tekst hierna en ook in het voorbeeld gaan we ervan uit dat de herinvesteringsreserve gevormd mag worden en ook dat deze verwerkt is in de boekhouding2.

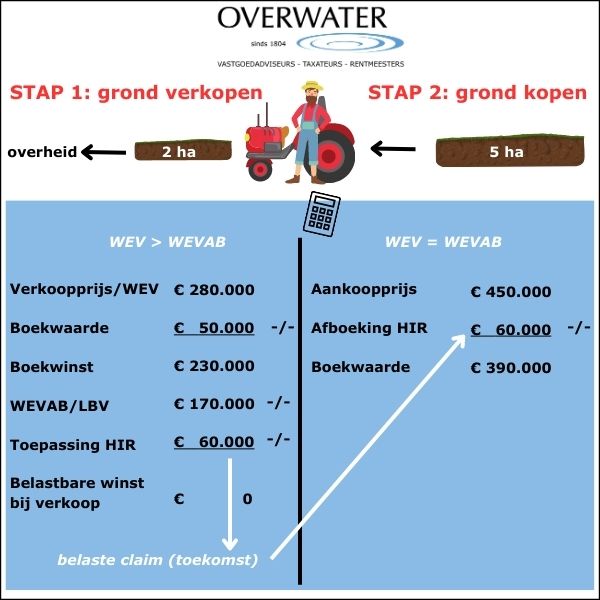

Een voorbeeld

In dit voorbeeld wordt eerst grond verkocht (stap 1) en daarna weer andere grond gekocht (stap 2). Dit speelt zich af binnen de termijnen gegeven voor de herinvesteringstermijn.

Stap 1

- Er wordt 2 hectare verkocht.

- De verkoper is ondernemer en oefent een landbouwbedrijf uit.

- De koper is een overheidsinstantie.

- De WEV is € 140.000,- per ha, voor 2 ha is dat € 280.000,-.

- De WEVAB is € 85.000,- per ha, voor 2 ha is dan de opbrengst € 170.000,-.

- De boekwaarde is € 25.000,- per ha, voor 2 ha is dat € 50.000,-.

- Er rust geen belaste claim uit het verleden op deze grond.

- Het gaat in het voorbeeld alleen om Inkomstenbelasting.

- Er is overeenstemming dat er een HIR (herinvesteringsreserve) gevormd mag worden voor € 60.000,-.

Uitwerking in getallen

| Verkoopprijs | € 280.000,- | WEV is hoger dan WEVAB | |

| Boekwaarde (fiscaal) | € 50.000,- ————- | -/- | |

| Boekwinst | € 230.000,- | ||

| Toepassing LBV | € 170.000,- | -/- | |

| Toepassing HIR | € 60.000,- ————- | -/- | Belaste claim (toekomst) |

| Belastbare winst bij verkoop | € 0,- |

Stap 2

- Er wordt 5 ha landbouwgrond gekocht.

- De koper is de verkoper uit stap 1, ondernemer en oefent een landbouwbedrijf uit.

- De WEVAB van de nieuwe grond en ook de aanschafprijs is € 90.000,- per ha. Voor 5 ha is dat een aankoop van € 450.000,-.

- De boekwaarde blijkt in de uitwerking.

- De herinvesteringsreserve van € 60.000,- gaat verwerkt worden.

- Het gaat in het voorbeeld alleen om Inkomstenbelasting.

Uitwerking in getallen

| Aankoopprijs | € 450.000,- | WEV = WEVAB | |

| Afboeking HIR | € 60.000,- ————- | -/- | |

| Boekwaarde (fiscaal) | € 390.000,- |

Effect landbouwvrijstelling en herinvesteringsreserve

In stap 1 is, doordat de landbouwvrijstelling deels zijn werk doet, de boekwinst per saldo in deze stap niet belast. Er ontstaat door de verschillen in WEV en WEVAB een herinvesteringsreserve van € 60.000,-. Over de vorming van deze reserve is overeenstemming bereikt met de fiscus.

In stap 2 verlaagt de afboeking van de herinvesteringsreserve de (fiscale) boekwaarde3.

De herinvesteringsreserve is ontstaan in stap 1 en de belastingheffing over het te belasten deel “is uitgesteld” in stap 2 door de lagere fiscale boekwaarde. In het geval deze grond in een vervolgstap wordt verkocht, komt dit bedrag van

€ 60.000,- als te belaste bate “bovendrijven”.

Voetnoten:

1. Het gaat dit artikel te buiten om op alle details in te gaan. Dat is specialistenwerk.

2. Terug te vinden in uw fiscale boekhouding.

3. Hier gelden ook zogenaamde boekwaarde-eisen.