De aangekondigde beëindigingsregelingen doen veel stof opwaaien en moeten soelaas bieden om het ‘stikstofprobleem’ de kop in te drukken. Voor veehouders die overwegen te stoppen, of geen opvolgers hebben, vormen de opkoopregelingen misschien wel een kans. Maar hoe zit het met onze veehouders van de toekomst in Nederland?

Veehouders van de toekomst kunnen gebruikmaken van regelingen die, jammer genoeg, pas op een later moment dan de beëindigingsregelingen worden opengesteld (vanaf eind 2023).

De overheid beschouwt de instrumenten als mogelijk oplossingsperspectief

voor de Nederlandse veehouderij. Het gaat om innovatie, extensiveren, omschakelen en verplaatsen. Dit vergt nogal wat aanpassingen in en van de veehouderijsector.

Veehouders gaan de uitdaging om overeind te blijven in het stikstofmoeras niet uit de weg. Aan motivatie, aanpassings- en doorzettingsvermogen lijkt geen gebrek. Deze groep ondernemers weet maar al te goed dat ‘verandering’ tijd én geld kost. De verandering moet wél bedrijfseconomisch verantwoord zijn. Een hulpinstrument bij het stimuleren van meer (financieel) verantwoorde verandering is subsidieverstrekking.

1. Innovatie

Er komt een subsidieregeling voor verduurzamingsinvesteringen in stalmaatregelen. Om welk ’type maatregels’ het gaat, is nog onbekend. Logischerwijs zal het (niet uitputtend) gaan om investeringen in technieken die bijdragen aan emissiereductie. Vooralsnog lijkt de innovatieregeling slechts bestemd voor een beperkte doelgroep, namelijk de veehouders die ook aan de Lbv-plus kunnen deelnemen. De vergoeding bedraagt een subsidie tot maximaal 80% van het investeringsbedrag maar bieden geen garantie dat de overheid in een later stadium niet alsnog aan de deur klopt voor een beëindiging.

Omwille van de beoogde en maatschappelijk breed gedragen wens om de (benodigde?) verduurzamingsslag te intensiveren, vind ik het opmerkelijk dat voorlopers uit (sub-) sectoren op voorhand niet in aanmerking komen voor de subsidie die stimuleert tot actie. Zeker als je bedenkt dat niet alle veehouders in de praktijk kunnen extensiveren en/of omschakelen. Een hulpinstrument in de vorm van subsidie zou daarom meer dan welkom zijn voor de vooruitstrevende groep ondernemers die milieu, natuur en omgeving hoog in het vaandel heeft staan.

Openstelling van de innovatieregeling is voorzien in het najaar van 2023, maar hangt samen met de mate van voortvarendheid waarmee de (juridische en staatssteun-) procedures worden doorlopen. De tijd zal leren of het bij de gemiste kans blijft om alleen de Lbv-plussers in de gelegenheid te stellen tot deelname aan de innovatieregeling of dat de doelgroep toch nog verruimd wordt.

2. Extensiveren

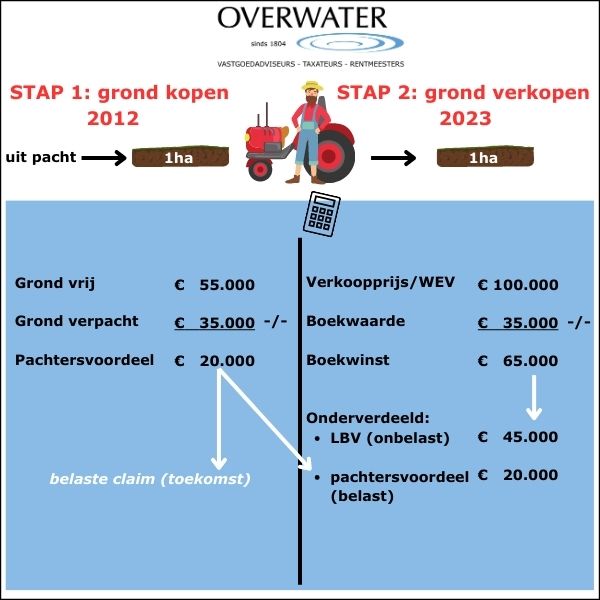

Extensiveren betekent kortweg ‘meer grond per dier’. Extensiveren is op een paar manieren te bewerkstelligen, namelijk door de veestapel te verkleinen en/of het areaal landbouwgrond te vergroten. Hoe je het ook wendt of keert, extensiveren brengt extra kosten met zich mee. De extra kosten ontstaan door de afnemende productiviteit en/of efficiëntie (in de verhouding) op bedrijfsniveau tussen de factoren ‘dier’ en ‘grond’.

Ten eerste is er een Nationale Grondbank opgericht. Deze bank is gevuld met gronden die het Rijk op vrijwillige basis heeft aangekocht. Het gaat om een dynamische bank die bijdraagt aan enerzijds de extensivering van de veehouderij, terwijl anderzijds ook verplaatsing (onder 4) kan worden gefaciliteerd. Dit houdt in dat er nog aan te kopen gronden worden toegevoegd, maar ook weer worden uitgegeven aan agrariërs.

Ten tweede heeft de overheid een hectaresteun ter financiële compensatie voor melkveehouders bedacht. Het gaat alleen om bedrijven in of nabij veenweide- en Natura 2000-gebieden die te maken krijgen met extra kosten en/of lagere opbrengsten door te extensiveren. De subsidieaanvrager moet voldoen aan de volgende eisen:

- Extensiveren tot 1,5 of 1,0 grootvee-eenheden (GVE) per ha;

- Veel weidegang; dit komt neer op > 1.500 of 3.000 uur/jaar.

De subsidie zal maximaal (circa) € 1.000,-/ha/jaar bedragen. Voormeld subsidiebedrag kan worden aangevuld met een financiele tegemoetkoming in de samenwerkingskosten (pachtcontract, grondkamerkosten, extra administratiekosten?).

Het streven is om de regeling in het najaar van 2023 open te stellen. De overheid voorziet echter een (praktisch) knelpunt: de krappe uitvoeringscapaciteit bij RVO.

3. Omschakelen

Het derde instrument is ‘omschakelen’. Omschakelen betekent i.c. het zodanig aanpassen van de bedrijfsvoering dat stikstofemissies dalen.

Als veehouders op het punt zijn gekomen dat zij de bedrijfsvoering wel willen veranderen, blijkt het meer dan eens onverantwoord en/of onhaalbaar om daadwerkelijk de stap naar een andere bedrijfsvoering te maken. De crux zit hem dan ook vaak in de financiële component, want ondernemers hebben in de omschakelperiode van de ‘oude’ naar de ‘nieuwe’ bedrijfsvoering te maken met hoge(re) kosten, terwijl de opbrengsten veelal gelijk zullen zijn in deze periode vergeleken met de periode voorafgaand aan de omschakeling.

Dit lijkt me een plausibele reden voor ondernemers om hun voorgenomen omschakeling kritisch tegen het licht te houden. De overheid is van plan om financieel gunstige leningen (Investeringsfonds Duurzame Landbouw; IDL) en borgstellingen (Werkkapitaal-regeling Omschakelprogramma) beschikbaar te stellen aan en ten behoeve van veehouders van alle diersoorten.

Later dit jaar wordt een besluit verwacht omtrent de openstelling van de definitieve IDL voor 2024 en verder.

4. Verplaatsen

De verplaatsingsregeling biedt kansen voor veehouderijen die zijn aan te merken als ‘piekbelaster’.

Het gaat om een subsidieregeling waarmee een vrijwillige bedrijfsverplaatsing van de huidige locatie naar een vrijkomende c.q. nieuwe locatie kan worden bewerkstelligd, zonder dat hierbij nieuwe milieuproblemen optreden.

De verwachting is dat maximaal 100% van de kosten van de verplaatsing worden vergoed, welk bedrag wordt vermeerderd met een subsidie van hoogstens 80% voor eventuele modernisering op de nieuwe locatie. De overheid streeft naar openstelling van de verplaatsingsregeling per eind 2023.

Informeer vrijblijvend naar de mogelijkheden voor uw bedrijf. Wij gaan graag met u in gesprek.